Última actualización: enero 2025

Luego de años con muy baja otorgación de créditos hipotecarios, los bancos incorporaron nuevas líneas de crédito para la adquisición, refacción y construcción de viviendas. Esto abrió la posibilidad de solicitar un préstamo para adquirir un nuevo hogar a un público más amplio.

A continuación responderemos las preguntas de mayor interés sobre este tema:

- ¿Qué es y cómo funciona un crédito hipotecario UVA?

- ¿Cómo pedir un crédito hipotecario?

- Banco Hipotecario

- Banco Ciudad

- Banco Supervielle

- Banco Nación

- Banco Macro

- Banco ICBC

- Banco de Córdoba

- Banco Santander

- Banco BBVA

- Banco Galicia

- Banco Patagonia

- Brubank

- Banco Credicoop

- ¿Conviene sacar un crédito hipotecario uva?

- Calculadora de Créditos UVA

¿Qué es y cómo funciona un crédito hipotecario UVA?

Un crédito hipotecario es un préstamo a largo plazo que te permite adquirir, construir o ampliar una vivienda. Estos créditos son otorgados por entidades financieras como los bancos y se caracterizan por los siguientes puntos:

- El monto de crédito es en pesos y suele representar un porcentaje del valor del inmueble u obra, por lo que el solicitante debe contar con un capital inicial propio. Cada entidad establece un límite de crédito a otorgar.

- El plazo es definido en el contrato y puede ascender hasta 30 años.

- Las cuotas son mensuales, en base al saldo del capital del préstamo. Suelen estar compuestas por un lado de una tasa de interés fija, que se expresa de forma anual (TNA) y que se mantiene durante todo el plazo del crédito. Y por otro, de una tasa variable que puede fluctuar en base a un indicador de referencia como la Unidad de Valor Adquisitivo (UVA).

- Es requisito presentar una declaración de ingresos para demostrar la posibilidad de cumplir con el pago de las cuotas mensuales. Los bancos suelen pedir que el valor de la cuota para el crédito solicitado no supere determinado porcentaje de los ingresos netos presentados.

¿Qué es el crédito UVA?

El crédito hipotecario UVA es un tipo de préstamos hipotecario donde el monto de capital y las cuotas son ajustadas periódicamente en base a la Unidad de Valor Adquisitivo (UVA). Este indicador es publicado diariamente por el Banco Central de la República Argentina y se comportará en relación al coeficiente CER (Coeficiente de Estabilización de Referencia), que sigue el índice de precios al consumidor.

En la práctica debemos tener en cuenta que el capital del crédito será convertido a una cantidad de UVAs, considerando la cotización de estas en el momento en que se otorgue. De este modo, cada cuota será igual a una cantidad definida de UVAs, incluyendo la TNA acordada. Estas tendrán que ser convertidas a pesos mes a mes, en relación a su cotización que evolucionará siguiendo la inflación.

¿Cómo pedir un crédito hipotecario?

El proceso habitual para acceder a un préstamo de este tipo incluye:

- Presentar la solicitud del crédito junto con la documentación requerida: identificación personal, antecedentes financieros, recibos de haberes, informes de propiedad, registros del inmueble a adquirir, entre otros. Dependiendo la entidad podrá ser de manera virtual o presencial.

- La entidad hará una evaluación de la solicitud y concluirá en la aprobación o rechazo del crédito.

- En caso de la aprobación se firma un contrato de hipoteca, donde se detallan todas las condiciones del crédito.

- El banco realiza la entrega del capital solicitado para la adquisición de la propiedad.

- Los solicitantes harán pagos mensuales incluyendo el capital prestado y los intereses acordados por el mismo, hasta la cancelación total.

Debemos considerar que el crédito hipotecario es garantizado por el inmueble que se adquiere. Es decir que si no se paga el préstamo, la entidad financiera puede ejecutar la hipoteca y vender el inmueble para recuperar el capital.

¿Qué banco me conviene?

Te compartimos un resumen de las principales condiciones de cada banco para la adquisición de vivienda, de modo que puedas tener una primera idea sobre sus tasas, posible capital del préstamo, límite de cobertura, valor de una primera cuota e ingresos necesarios.

¿Cuáles son las condiciones de un crédito hipotecario en el Banco Hipotecario?

¿De cuánto son las cuotas de un crédito hipotecario con Banco Hipotecario?*

Si buscamos comprar una vivienda con el Banco Hipotecario, podríamos acceder a un crédito por el 80% de la propiedad por un monto de hasta $250 millones, con un plazo máximo de pago de 20 años. El Banco Hipotecario cuenta con dos TNA. Una de 9,5% para aquellas personas que acrediten sus haberes en el banco. También debemos considerar que la cuota no puede superar el 25% de los ingresos de los solicitantes.

Teniendo esto en cuenta podemos simular el siguiente escenario:

Crédito con TNA 9,5% a 20 años | 1 USD = $ 1.200

Podés usar nuestro simulador de créditos para obtener una estimación basada en otros montos.

¿Cuál debe ser el destino del dinero?

Primera o segunda vivienda (construcción / adquisición). También ofrece hasta $250.000.000 para terminación de obra (hasta 50% de presupuesto de obra total) o ampliación de obra hasta 100% del presupuesto sin superar el 35% del valor de la garantía actual.

Más información en la página oficial de Banco Hipotecario.

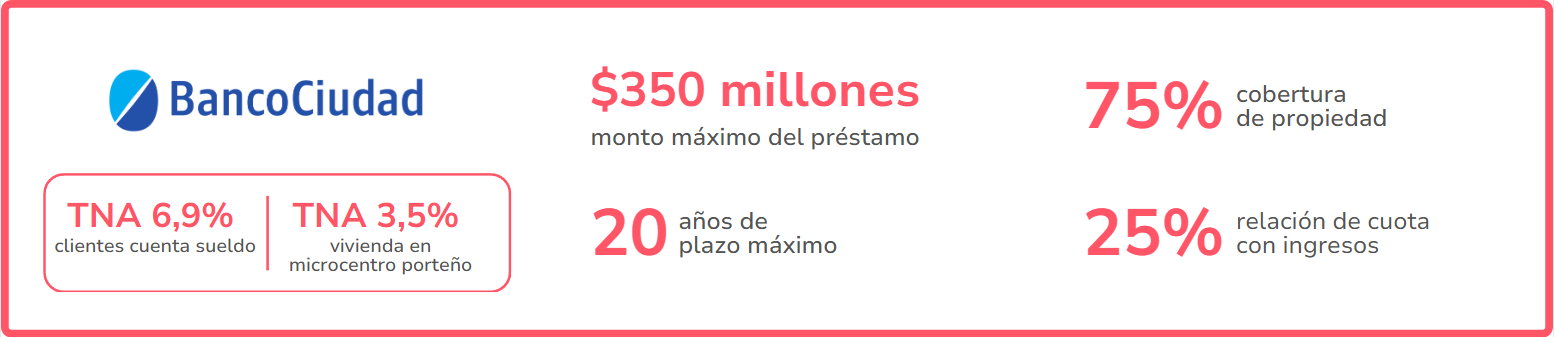

¿Cuáles son las condiciones de un crédito hipotecario en el Banco Ciudad?

¿De cuánto son las cuotas de un crédito hipotecario con Banco Ciudad?*

Para comprar una vivienda, el Banco Ciudad ofrece dos líneas de crédito. En ambos caso el monto máximo a otorgar es de $350 millones, financiando hasta el 75% del valor de la propiedad y con un plazo máximo de pago de 20 años. Se diferencian que una de ellas ofrece una TNA de 6,9% para clientes con cuenta sueldo y otra con TNA especial de 3,5% para la adquisición de propiedades ubicadas en el Microcentro porteño. En ambos casos es condición cobrar el sueldo en esta entidad, y la relación cuota ingreso del solicitante y/o de su grupo familiar no debe superar el 25%.

Teniendo esto en cuenta podemos simular los siguientes escenarios:

Crédito con TNA 6,9% a 20 años | 1 USD = $ 1.200

Crédito con TNA 3,5% a 20 años | 1 USD = $ 1.200

Podés usar nuestro simulador de créditos para obtener una estimación basada en otros montos.

¿Cuál debe ser el destino del dinero?

Adquisición, refacción, mejora y ampliación sobre vivienda única y permanente y no permanente ubicada donde el Banco Ciudad tenga presencia.

Más información en la página oficial de Banco Ciudad.

¿Cuáles son las condiciones de un crédito hipotecario en el Banco Supervielle?

¿De cuánto son las cuotas de un crédito hipotecario con Banco Supervielle?*

Si quisiéramos comprar una casa con la línea de créditos del Banco Supervielle, a diferencia de otros bancos, no establece un limite al monto máximo del préstamo. Podríamos financiar hasta el 70% del valor de la propiedad en el caso de viviendas permanentes, y tener un plazo máximo de pago de 15 años. Respecto a la TNA, ofrece una de 8,5% para quienes acrediten sus sueldo en el banco. La cuota no podrá superar el 25% de los ingresos de los solicitantes (permite sumar ingresos con cónyuge, concubino/a o padres) y estos deben ser de al menos $850.000.

Teniendo esto en cuenta podemos simular los siguientes escenarios:

Crédito con TNA 8,5% a 15 años | 1 USD = $ 1.200

Podés usar nuestro simulador de créditos para obtener una estimación basada en otros montos.

¿Cuál debe ser el destino del dinero?

Compra de vivienda, refacción y mejora o ampliación. Debemos considerar que en casa caso presentará distintas condiciones.

Más información en la página oficial de Banco Supervielle.

¿Cuáles son las condiciones de un crédito hipotecario en el Banco Nación?

¿De cuánto son las cuotas de un crédito hipotecario con Banco Nación?*

En el caso de que quisiéramos adquirir una propiedad solicitando un crédito en el Banco Nación, podríamos acceder al monto equivalente a 230.000 UVAs (aproximadamente $262 millones) con un plazo de pago de hasta 30 años y financiación de hasta el 75% del inmueble. Como otros bancos, la relación cuota e ingresos no puede superar el 25%. Ofrece una TNA de 8% para el mercado general y 4,5% para quienes acrediten su sueldo en el banco.

Teniendo esto en cuenta podemos simular el siguiente escenario:

Crédito con TNA 4,5% a 30 años | 1 USD = $ 1.200

Podés usar nuestro simulador de créditos para obtener una estimación basada en otros montos.

¿Cuál debe ser el destino del dinero?

Los créditos hipotecarios para la vivienda del Banco Nación pueden ser utilizados para la compra, cambio, refacción, ampliación, terminación o construcción en terreno propio de vivienda única y de ocupación permanente. También es posible financiar la adquisición de segunda vivienda.

Más información en la página oficial del Banco Nación.

¿Cuáles son las condiciones de un crédito hipotecario en el Banco Macro?

¿De cuánto son las cuotas de un crédito hipotecario con Banco Macro?*

Para solicitar un crédito hipotecario en el Banco Macro con el fin de adquirir una vivienda, no tendremos un monto límite y la financiación podrá ser de hasta el 70% de la propiedad, con un plazo de pago de hasta 20 años. En el caso de ser cliente de plan sueldo se puede obtener una TNA de 6,5% y una relación cuota-ingreso de hasta 30%. En cambio para el mercado general la TNA será de 8% con una relación cuota-ingreso de hasta 25%.

Teniendo esto en cuenta podemos simular los siguientes escenarios:

Crédito con TNA 6,5% a 20 años | 1 USD = $ 1.200

Podés usar nuestro simulador de créditos para obtener una estimación basada en otros montos.

¿Cuál debe ser el destino del dinero?

Crédito otorgado para la adquisición de primera y segunda vivienda.

Más información en la página oficial de Banco Macro.

¿Cuáles son las condiciones de un crédito hipotecario en el Banco ICBC?

¿De cuánto son las cuotas de un crédito hipotecario con Banco ICBC?*

Por su parte, el Banco ICBC tiene su línea de créditos sin tope de monto y con pago de hasta 20 años. La relación cuota-ingresos será hasta 25% y permitirá financiar hasta el 75% de la propiedad. Respecto a la TNA ofrecerán una de 8,9% para el mercado general y otra de 6,9% para quienes acrediten su sueldo en el banco.

Teniendo esto en cuenta podemos simular los siguientes escenarios:

Crédito con TNA 6,9% a 20 años | 1 USD = $ 1.200

Podés usar nuestro simulador de créditos para obtener una estimación basada en otros montos.

¿Cuál debe ser el destino del dinero?

El destino del crédito será la adquisición de primera y segunda vivienda, refacción y ampliación.

Más información en la página oficial de Banco ICBC.

¿Cuáles son las condiciones de un crédito hipotecario en el Banco de Córdoba?

¿De cuánto son las cuotas de un crédito hipotecario con Banco de Córdoba?*

Solicitando un crédito en BANCOR podemos obtener un monto máximo de 250.000 UVAs, que equivalen aproximadamente a $317 millones. Su línea de crédito ofrece la financiación del 75% de la propiedad en pago de hasta 20 años y la cuota no puede superar el 25% de los ingresos de los solicitantes. Ofrece una TNA de 6,9% para clientes con cuenta sueldo y 8,9% para el mercado general.

Teniendo esto en cuenta podemos simular el siguiente escenario:

Crédito con TNA 6,9% a 20 años | 1 USD = $ 1.200

Podés usar nuestro simulador de créditos para obtener una estimación basada en otros montos.

¿Cuál debe ser el destino del dinero?

El crédito podrá tener como destino la adquisición, construcción, terminación o ampliación de vivienda.

Más información en la página oficial de Banco de Córdoba.

¿Cuáles son las condiciones de un crédito hipotecario en el Banco Santander?

¿De cuánto son las cuotas de un crédito hipotecario con Banco Santander?*

El Banco Santander es otra de las entidades con líneas de crédito sin tope en el monto a otorgar. Ofrece un financiación del 80% de la propiedad para vivienda permanente y un 50% para no permanente, con 30 años como plazo máximo de pago. La TNA es de 7% para clientes con cuenta sueldo y la relación cuota-ingresos de hasta 25%.

Teniendo esto en cuenta podemos simular el siguiente escenario:

Crédito con TNA 7% a 30 años | 1 USD = $ 1.200

Podés usar nuestro simulador de créditos para obtener una estimación basada en otros montos.

¿Cuál debe ser el destino del dinero?

Compra de vivienda de uso permanente o no permanente.

Más información en la página oficial del Banco Santander.

¿Cuáles son las condiciones de un crédito hipotecario en el Banco BBVA?

¿De cuánto son las cuotas de un crédito hipotecario con Banco BBVA?*

El Banco BBVA también tiene sus líneas de crédito para la compra de primera o segunda vivienda de uso permanente. Con una financiación de hasta el 80% de la propiedad y sin límite de monto, ofrece créditos con hasta 30 años de plazo máximo de pago. La TNA para clientes con cuenta sueldo es de 6,5%, mientras que los que no acrediten tus haberes en la entidad tendrán una TNA de 9,5%. La cuota no podrá superar el 25% de los ingresos declarados.

Teniendo esto en cuenta podemos simular el siguiente escenario:

Crédito con TNA 6,5% a 30 años | 1 USD = $ 1.200

Podés usar nuestro simulador de créditos para obtener una estimación basada en otros montos.

¿Cuál debe ser el destino del dinero?

Compra de primera o segunda vivienda de uso permanente.

¿Cuáles son las condiciones de un crédito hipotecario en el Banco Galicia?

¿De cuánto son las cuotas de un crédito hipotecario con Banco Galicia?*

Por su parte el Banco Galicia cuenta con líneas de crédito con una financiación máxima de 30 años por hasta el 80% de la propiedad y sin límite de monto. La TNA para clientes con cuenta sueldo es del 7%, y 9% para el mercado general. De la misma manera que en las otras entidades, la relación cuota-ingresos no podrá ser superior al 25%. Ofrece precancelación gratis y seguro de vida bonificado.

Teniendo esto en cuenta podemos simular el siguiente escenario:

Crédito con TNA 7% a 30 años | 1 USD = $ 1.200

Podés usar nuestro simulador de créditos para obtener una estimación basada en otros montos.

¿Cuál debe ser el destino del dinero?

Compra de primera o segunda vivienda de uso permanente.

Más información en la página oficial de Banco Galicia.

¿Cuáles son las condiciones de un crédito hipotecario en el Banco Patagonia?

¿De cuánto son las cuotas de un crédito hipotecario con Banco Patagonia?*

El Banco Patagonia anunció su línea de créditos UVA con una financiación máxima de $320 millones de pesos a 30 años por hasta el 75% de la propiedad. La TNA para clientes con cuenta sueldo es del 5,4%, y para el mercado general aplica un 7,9%. La relación cuota-ingresos no podrá ser superior al 25%. Ofrece cancelación anticipada total o parcial.

Teniendo esto en cuenta podemos simular el siguiente escenario:

Crédito con TNA 5,4% a 30 años | 1 USD = $ 1.200

Podés usar nuestro simulador de créditos para obtener una estimación basada en otros montos.

¿Cuál debe ser el destino del dinero?

Compra de primera o segunda vivienda de uso permanente.

Más información en la página oficial de Banco Patagonia.

¿Cuáles son las condiciones de un crédito hipotecario en Brubank?

¿De cuánto son las cuotas de un crédito hipotecario en Brubank?*

El banco digital Brubank se suma con su línea de créditos para primera o segunda vivienda por un monto máximo de $250 millones a pagar en hasta 30 años. Financia hasta el 70% de la propiedad y la TNA ofrecida para clientes con cuenta sueldo es del 9%, mientras que para el mercado general ofrece un 14%. Las más elevadas del mercado. La relación cuota-ingresos no podrá ser superior al 25%.

Teniendo esto en cuenta podemos simular el siguiente escenario:

Crédito con TNA 9% a 30 años | 1 USD = $ 1.200

Podés usar nuestro simulador de créditos para obtener una estimación basada en otros montos.

Más información en la página oficial de Brubank.

¿Cuál debe ser el destino del dinero?

Compra de primera vivienda única y permanente o segunda vivienda.

¿Cuáles son las condiciones de un crédito hipotecario en el Banco Credicoop?

¿De cuánto son las cuotas de un crédito hipotecario en el Banco Credicoop?

El Banco Credicoop también presentó sus líneas de crédito para primera o segunda vivienda ofreciendo hasta $200 millones a pagar en hasta 20 años y financiando hasta el 70% de la propiedad en caso de primera vivienda y 50% para la segunda. Respecto a tasas ofrece por una lado dos opciones de TNA fija ajustable a UVA: 5,5% para clientes con cuenta sueldo y 6,5% para el mercado general. Pero también anunció una tasa variable (crédito tradicional) en relación a Badlar de bancos privados más 4 puntos básicos, que daría una TNA actual en el orden del 36%. Este banco tampoco establece costo para la pre-cancelación, y la relación cuota-ingresos no podrá ser superior al 25%. Es debido saber que a enero de 2025 quitaron la información sobre estos créditos de su sitio web.

Teniendo esto en cuenta podemos simular el siguiente escenario:

Crédito con TNA 5,5% a 20 años | 1 USD = $ 1.200

Podés usar nuestro simulador de créditos para obtener una estimación basada en otros montos.

¿Cuál debe ser el destino del dinero?

Adquisición, construcción, ampliación, mejora de vivienda de uso familiar y ocupación permanente o segunda vivienda.

¿Conviene pedir un crédito hipotecario?

Es una pregunta que puede generar diversas opiniones según el punto de vista con el cual se analice, pero podemos hacer una comparación con la situación 2018, en el punto de mayor otorgamiento de préstamos hipotecarios, que nos de una idea de en dónde estamos parados actualmente.

¿Qué sucedía en 2018 con los créditos hipotecarios? ¿Cómo se compara con lo iniciado en 2024?

El primer trimestre de 2018 fue el último periodo donde el Índice de Accesibilidad al Crédito Hipotecario se encontraba en sus valores más altos. Este indicador es elaborado por la Dirección General de Estadística y Censos del GCBA, y mide la relación entre el ingreso mensual de una pareja aspirante y el ingreso mínimo necesario para acceder a un préstamo bancario con garantía hipotecaria de un departamento usado de 2 ambientes (43 m2) en la Ciudad de Buenos Aires. Esto quiere decir que en relación a los salarios y requisitos para solicitar un crédito, en 2018, había mayores facilidades para obtenerlo que en los 5 años que le siguieron.

Por otro lado, podemos observar que hasta inicios del 2018 las tasas de interés se encontraban en torno a los mismos valores que se empezaron a ofrecer. El Banco Ciudad tenía una TNA de 5,4% y Banco Hipotecario de 8,5%.

Otra variable importante a tener en cuenta es la inflación. Estos créditos ajustan por UVA, lo que significa que la cuota a pagar irá actualizando todos los meses siguiendo la inflación. Si bien es verdad que la inflación viene bajando significativamente desde el pico de 25.5% mensual de diciembre 2023, todavía está en valores a tener presente.

Otro dato importante a tener en cuenta es que el valor por metro cuadrado de las propiedades desde aquel momento hasta hoy ha disminuido en aproximadamente un 30%.

Entonces… ¿conviene adquirir una propiedad con crédito UVA?

Es por este escenario donde hay de créditos y precios bajos que creemos que puede ser una buena oportunidad para adquirir una propiedad. La incógnita que todavía faltaría resolver es qué pasará con la inflación. Dado que estos créditos se actualizan con el valor del UVA, es muy importante que esta siga bajando para que nuestra cuota no nos aumente de manera desmedida.

*Los montos son estimados. Consultar con el banco correspondiente los valores y condiciones finales del crédito hipotecario.

![Novedades sobre Blanqueo de Capitales [2024]](https://cdn.prod.website-files.com/629e3ecebc9ee17e1dd6e85f/66aa98b3a14818ef37e48694_afip-2.jpg)

.svg)